2017年中国酒店产权交易分析报告(节选)

发布时间 : 2018-01-09 浏览次数 : 474 次

据不完全统计,2017仅挂牌拍卖的酒店资产总额就超过300亿,数量超过400家,较去年相比,挂牌酒店资产总额增加近7倍。

一、综述

从酒店资产交易来看,2017年,国内交易总量破历史记录,预计成交总额超过350亿人民币。其中,仅万达酒店资产交易总额达190亿左右。

资产拍卖方面,据不完全统计,挂牌拍卖总额超过300亿,数量超过400家,较去年相比,挂牌酒店资产总额增加近7倍。预计,非常态酒店资产(包含:债务逾期、资不抵债、待诉讼、破产、歇业等)超过3000家,涉及金额超过5000亿人民币。

酒店资产滞售恶化并逐步从三、四线城市向一、二线城市波及,在一线城市核心区域也出现了酒店资不抵债的现象比如:北京凤展大酒店和酒店经营业绩严重不足的案例比如:北京W酒店、北京翠宫饭店等等。

从酒店行业增量来看,2017年,中国酒店总量增速大幅下跌,达32.6%,中端酒店增速在行业中位居首位,高端酒店建设大幅降温,经济型酒店持续受冷,迫切期待升级的需要。

二、国内酒店资产交易创历史新高

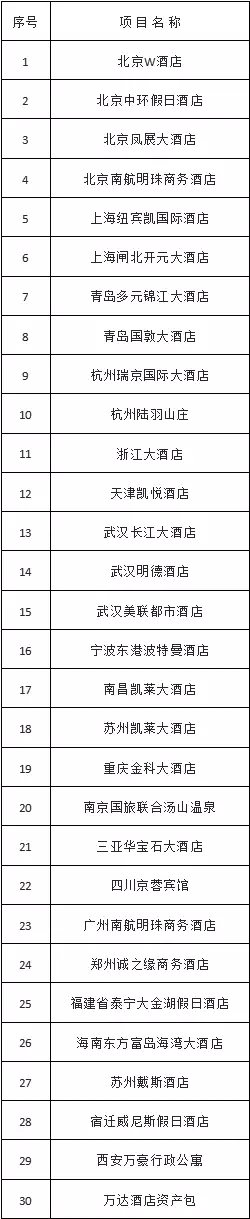

1、2017年,据不完全统计,国内酒店资产交易总额超过350亿人民币,成交酒店数量超过130家,除万达酒店资产外,国有资产交易占据出售总数50%以上,国内部分酒店资产成交名录:

在出售的酒店资产中,几乎都处于亏损状态,首创、中粮、华天等酒店持有者均加入出售行列。剥离资产以及盈利能力下降成为主要的出售原因。

在成交价格上,北京W酒店作为北京核心的酒店资产,其地上面积单价以约42000元/㎡的成交价格将成为国内一线城市价格的重要参照。另外,万达酒店资产包的成交,也为二、三线城市的资产价格做出了较为有利的参照,这将使国内酒店资产价格更加合理。

在法拍的酒店资产案例中,不完全统计,拍卖总额超过300亿,总数超过400家,较去年相比,挂牌酒店资产总额增加近7倍。从星级上看,经济型酒店比例最高,占比40%。其次是三星级以及类三星级酒店,占比23%。从地域上看,内蒙古地区比例最高,占比28%,其次是贵州26%,最后是江苏和浙江地区,占比均为23%。另外,债务逾期、资不抵债、待诉讼、破产、歇业等酒店总数或将超过3000家,涉及金额超过5000亿人民币。

在资产类型上,几乎都集中在商务型酒店,度假、休闲型酒店的交易案例寥寥无几,主要原因是,国内商务型酒店安全性较高,和度假型酒店的经营不稳定性所带来的投资人顾虑。

2、国际酒店资产交易继续平稳

国际酒店市场成交方面仍旧活跃,交易总额预计超过400亿美金(不含大中华地区),折合3000多亿人民币,是国内酒店成交规模的8倍,如除去万达酒店成交因素,国际酒店资产成交总额是中国的17倍。国际酒店资产的成交仍集中在美国地区。2017年,比较活跃的投资机构CWI、Xenia Hotels &Resorts、Ashford Prime、Hawkeye Hotels、PeachTree Hotels 和其他成熟的酒店专业投资及营运公司。

从成交价倍率上看,分别是营业额的3-4倍;EBITDA的11-13倍(请注意,美国酒店资产折旧待摊费用较中国相比低很多);和资本化率的6%-8%。值得一提的是在AshfordPrime收购Yountville酒店的案例中出现了单房价格120万美金(折合789万人民币),堪称2017年美国单房收购之最。

在数量上看,预计交易总房数超过10余万间,合计1200余家酒店,平均每天成交约3家,收购方主要集中在美国前100位大型酒店业主方的对外收购或之间的交易。我们也发现了像霍克耶酒店集团(Hawkeye Hotels)在过去两年中,平均每月就会成功收购一家酒店资产的积极收购者。

3、国内酒店资产价格评定或将有“市”可依

2017年,万达酒店资产出售以及北京W酒店的资产出售行为,为国内长期缺乏酒店资产样本提供了很好的研究机会。在一线城市,酒店资产价格的坚挺,导致出售周期较长,平均12个月3%左右的资本化率,致使酒店未有良好的投资价值。相反,二线城市的酒店资产价值反而高于国内一线城市,但相比国际高达6%-8%左右的(12个月)资本化率,投资价值还需进一步提升。

在一线城市,酒店资产价格略有松动主要在于:其一,一线城市的酒店资产并未在市场交易中获得太多的交易机会,反而,在长期的出售等待中,损失不少时间成本。其二、随着市场的变化,新的一线城市资产成交案例逐步增多,为新投资人提供了越来越多的合理市场价格。

受一线城市酒店资产影响,二、三线城市的酒店资产反而有了一定的投资机会,加之不良资产(AMC)增多,酒店投资人可继续关注市场的机会。

4、强二线城市成关注热点

在投资目的地中,强二线城市如苏州、杭州、成都、南京被投资人关注较多,中小型酒店资产备受关注。主要原因在于,二线城市的扩张带来了新的酒店投资机会,并且,这些新扩张区域的酒店资产价格尚未被高估,仍有被投资的价值。

在强二线城市中,杭州酒店资产价格有较大幅度的增加,作为可能进入一线城市阵营的杭州,具有未来持续发展的动力和优势,酒店资产被阶段性看好具有一定的依据。

5、国内主要城市酒店发展分析

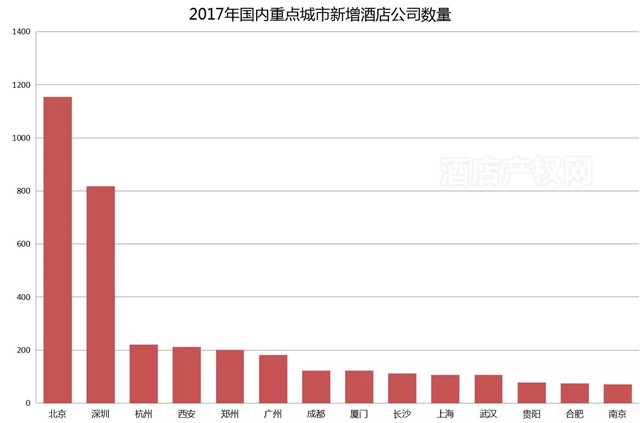

过去11年,中国酒店公司新增数量高速增长。在2015年,中国酒店公司新增登记总量接近2万家,是中国酒店历史上最高纪录,较2007年相比,该年总量增加了6倍之多。

2015年将是中国酒店业非常值得纪念的一年,今后相当长的时间里,不论是中国酒店的总量还是年增量,几乎都无法突破这个数字。2016年起,酒店在册总量下滑非常明显,下降幅度为17.2%。而2017年则大幅下滑,较2016年相比下滑幅度为32.6%。(此处酒店总数统计口径为在册数量,非酒店开业数量)

从城市来看,2017年城市酒店总量降幅最大的依次为:贵阳(-50.31%),丽江(-50%),南宁(-44.19%),成都(-40.95%),福州(-40%)。在涨幅方面,2017年城市酒店总量涨幅最大的依次为:海口(88.37%),济南(47.57%),武汉(12.77%)。在重点城市中,上海、广州增辐均有放缓,但早期未被关注的城市却有不同程度的增长,2017年重点城市在册酒店总量如下:

北京1153家,深圳817家,杭州220家,西安211家,郑州200家,广州181家,成都122家, 厦门122家,长沙111家,上海106家,武汉106家,贵阳77家,合肥73家,南京70家。(注:以上数据来自于国家工商局,统计方式以在册酒店公司数量为准,不适用于酒店开业参照)

三、2018年国内酒店市场趋势分析

1、城市更新,一、二线城市加速老城酒店退化

一二线城市酒店资产持续饱和,在不断出现的新成交案例中对酒店资产的市场定价和酒店资产供应过量导致买卖双方价格对峙,出售方的坚守已经丧失了较多的出售机会。在越来越多的酒店资产完成交易后,酒店资产价格将被市场认定。然而,决定酒店业主无法放弃高售价的主要原因却是在酒店建设中高资金成本和试错成本导致的总成本过高。

在价格方面,北京以及上海两地酒店资产价格相对较高,但安全性却随着城市经济圈的转移而不断下降,例如在北京城南、城西地区的酒店资产都出现小比例的下浮,然而,在城北和城东地区,酒店资产价格却有小幅上涨。

在二线城市中,这样的经济圈转移更加明显,例如南昌、合肥、郑州、武汉、西安、苏州等,城市经济圈转移的速度和规模更加快速,原有老城的酒店市场将会受到较大影响,甚至难以为继。

2、人口流失,三、四线城市将逐步爆发酒店破产潮

不完全统计,2017年,三、四线城市的酒店破产案例占据国内破产总量(含资不抵债)的60%以上。在去杠杆和借贷收紧的背景下,中小型房地产公司难以通过自有的资金继续扩展或持续获得土地资源。据预测,未来3-5年,国内多数中小型房地产公司将逐渐消失,他们所持有超过30%以上的国内酒店资产将因酒店较差的盈利能力和高资金成本倍受拖累,或将引起连锁反应。

另一方面,三、四线城市的人口活动也有较大的变化,从过去20年中向一线城市迁移逐步转向区域迁移,致使二线城市成为了三、四线城市人口迁移的最大受益者。但三、四线城市仍是长期人口迁出的流失地,人口流失导致城市消费和产业结构被吸收,城市发展动力令人担忧。

3、中端酒店增幅或将迎首降,酒店业市场空隙已基本填补

过去3年,中端酒店持续复合的高速增长致使中端酒店的总量(含未开业)已较3年前增加了约5倍,一线城市以及重点的二线城市已经基本完成布局,大多数三、四线城市还不具备中端酒店的投资条件,故此,中端酒店在迅速补量市场后,可能将进入增幅下降期,预计到2019年年底,中端酒店市场将被填补完成。

目前,中端酒店发展机会主要来自于城市迁移中出现的新经济圈和老城中老旧酒店升级和改造。当下,中端酒店在长三角、珠三角以及北京经济圈地区已经基本实现了市场覆盖,而且,成都、西安已略显过剩,这极容易导致中国酒店总量超载。此外,杭州、苏州、北京、上海等地区城市迁移运动中,使得老区酒店经营逐步下滑,虽有硬件升级需要,但需求下降也将影响被中端化的可能。

武汉、郑州、合肥、南昌、长沙、青岛等地区的中端酒店覆盖相对缓慢,主要原因是,中端酒店的价格与以上地区的星级酒店价格有一定的冲突,中端酒店并未在这些区域形成良好的价格入口。

4、公寓已成功对接REITs,长期迎来利好

公寓产品以及运营已基本被各大房地产公司所占领,如:万科、龙湖、碧桂园等均已有不少物业持有,2017年10月,国内第一家类REITs公寓产品新派公寓在深交所挂牌。2017年12月,旭辉领寓作为发起人的中国首单民企长租公寓储架式权益类REITs成功获批发行,规模为30亿元。毫无疑问,大型房地产公司将逐步成为最大的公寓资产持有方。

对房地产公司来说,公寓证券化的预期是房地产公司最为看重的,既可以去化自持物业,并对接公寓的住宿功能,完成具有稳定性、保障性的以租约为基础的类REITs产品。

我们预计,2018年将会有更多的此类产品出现,并逐步实现C-REITs的市场,对比美国1200余支REITs 以及高达万亿美金发行规模,中国的住宿业机会还有很多,而且它很符合养老基金、保险资金等追求稳定回报和安全性的要求。

令人担忧的是,预计在3年内将形成上百万的长租客房增量,无形中将对传统酒店市场形成较大的冲击,除两者之间的叫法不同之外,在实际经营上,很多公司并没有形成有效的行业政策防护,长、短租并没有政策区分,无疑,这对公寓和酒店都是有害的。

5、酒店资产价格下滑,或将迎来最艰难的五年

在国内,非商务型酒店资产交易本就非常低频,在旅游目的中,除三亚、九寨沟和云南等少数地方外,其他地方的酒店资产需求几乎是空白。在度假型酒店的经营中,仅三亚地区的酒店经营情况可对比一线城市,受淡旺季的影响,其他地区的酒店经营并未有非常出色的表现。在商务酒店市场,一些城市将会受到严重的影响如:沈阳、温州、福州、重庆。主要原因是以上城市的酒店总量严重饱和或酒店增量出现断崖式下跌或是城市人口出现严重外流。

总体而言,中国酒店总数已经出现了一线城市基本饱和,二、三线城市酒店严重饱和的基本面,在此背景下,中国每年仍以上万家酒店在册,其中包含未以酒店名义在册的公寓。据不完全统计,2017年,中国新增住宿类的房量约为50-80万间。而在未来三年,中国酒店也将每年不低于40万间的数量增长。

受国内政策的限制,中国酒店资产的退出机制还不成熟,当下,退出的方式通常为整售,即使是破产或者清算后的酒店资产,被投资人接手后往往还继续从事酒店经营,而无法通过用途的调整变更经营业态,这使得酒店总量无法有效“死亡”,在饱和的市场中,只做增量是极其危险的,而在酒店资产中,具有变现能力的又为极少数,更加担忧的是,仍有不少地方政府鼓励(或变相“鼓励”)酒店投资者进入该领域,而这些投资人可能是第一次进行酒店投资。

来源: 酒店产权网